Controlar o dinheiro é uma das premissas de sucesso de qualquer empresa. De modo geral, empresas movimentam um volume muito maior de dinheiro do que pessoas físicas e isso pode ser muito perigoso! Primeiro porque o alto volume de dinheiro faz com que contas pequenas percam a importância; e, segundo, porque a movimentação do dinheiro não é trivial em uma empresa como é com nossa vida pessoal.

Segundo, porque o que estamos acostumados enquanto pessoas físicas é receber o dinheiro, pagar as contas, investir uma parte e gastar o resto. Isso acontece em ciclos mensais e previsíveis. Na empresa, porém, o ciclo de entradas e saídas não é tão óbvio. Além disso, temos outro objetivo: crescer.

E se o objetivo é, afinal, sacar o lucro da empresa, é preciso entender quanto do dinheiro entrante pode ser retirado sem prejudicar o crescimento do negócio.

A má gestão do fluxo de caixa pode levar um negócio saudável e lucrativo à falência! Por isso, hoje vamos explorar bastante este tema!

Estou assumindo que você já tem uma boa noção de gestão financeira básica. Também, estou assumindo que você fez o dever de casa e acompanhou o primeiro conteúdo desta série!

Ao final deste conteúdo, eu espero que você consiga responder para si mesmo:

- Quanto você pode sacar da empresa (retirada de lucros) sem quebrá-la?

- Quanto e por que você deve reinvestir na sua empresa?

Se preferir, escute este conteúdo no formato de podcast!

Do começo: fluxo de caixa

O termo fluxo de caixa é tão falado por aí que todo mundo assume que sabe do que estamos falando, não é?! Bom, hoje eu não vou assumir nada. Até porque fluxo de caixa é somente um conceito: ele representa as entradas e as saídas de dinheiro da sua empresa ou seja, o movimento de dinheiro da sua empresa.

Dizer que você tem um fluxo de caixa organizado, portanto, é até meio sem sentido: a frase pomposa pode ter uma intenção muito boa mas, na prática, não representa nada específico.

Para clarearmos um pouco este assunto e entrarmos em algo mais palpável, vamos entender como um fluxo de caixa é representado, e para que servem cada uma das representações! Assim, você poderá dizer com mais confiança que usa o fluxo de caixa para prever sua necessidade de capital, por exemplo!

Fluxo mensal

A ideia do fluxo mensal é entender quanto dinheiro entrou e quanto saiu em um mês. Ele dá uma ligeira ideia de lucro apesar de não representar exatamente isso e dá uma boa ideia da saúde financeira da empresa de maneira geral.

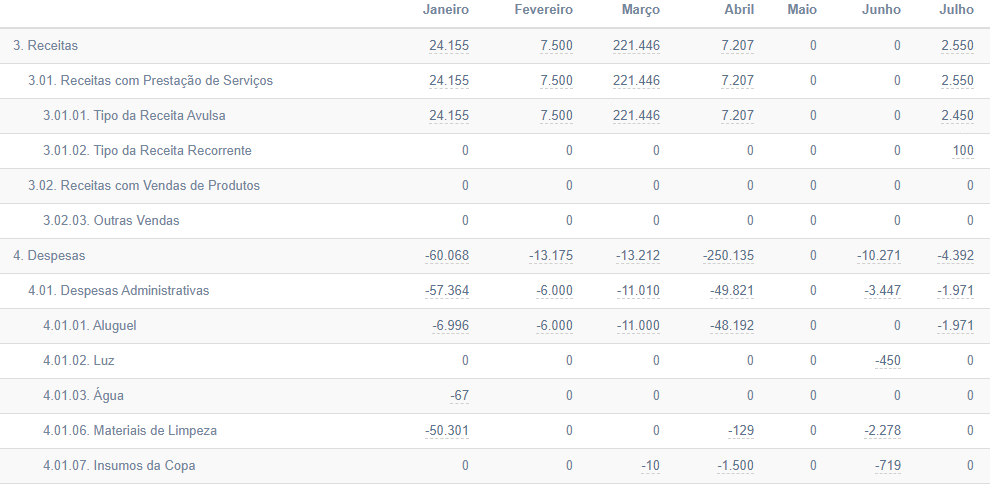

O fluxo mensal exibirá, mês a mês, as entradas e as saídas de dinheiro. Elas poderão estar categorizadas por exemplo, Receitas com vendas de produtos, Receitas com serviços, Despesas administrativas ou agrupadas mesmo, apenas Receitas e Despesas. A imagem abaixo é um exemplo de fluxo detalhado.

O importante desta análise é entender se a empresa está queimando caixa ou está acumulando caixa. Como já falei, isso não necessariamente representa o lucro falarei disso um pouco mais à frente. Mas ele representa se a empresa tem capacidade de gerar caixa.

Se uma empresa tem um fluxo de caixa positivo por meses consecutivos (ou seja, as receitas superam as despesas), entende-se que ela está acumulando caixa e isso é ótimo! Por outro lado, olhar apenas um mês, porém, pode não dizer muita coisa. : )

Startups ou empresas que receberam investimento, em geral, queimam caixa. Ou seja: elas gastam mais do que recebem. Isso é feito para acelerar o crescimento, e em geral é compatível com empresas que tem receita recorrente (empresas de software, por exemplo). O ideal perseguido por estas empresas é aumentar a receita mesmo que aumentem temporariamente os gastos. Elas se baseiam na teoria de que, quando quiserem, basta parar de gastar que a receita se manterá ainda que cresçam mais devagar.

E quando a empresa empata as contas, é dito que ela atingiu seu break even. Ou seja: não perde nem ganha.

O fluxo mensal, portanto, é uma ferramenta super legal para dar um panorama geral da empresa. Mas ele não representa lucratividade e nem permite qualquer análise mais detalhada sobre os negócios. Por isso, vamos conhecer um outro formato: o fluxo diário.

Fluxo diário

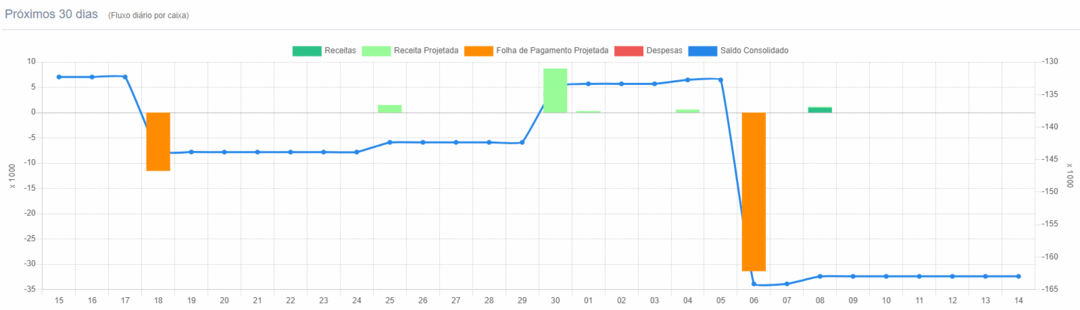

O fluxo diário é o saldo, dia a dia, do dinheiro que entra menos o dinheiro que sai. Apesar de ser muito semelhante ao mensal, ele entrega uma informação completamente diferente sobre a empresa. Na prática, é o fluxo diário que identifica se, de fato, você conseguirá honrar seus compromissos financeiros.

O exemplo mais simples é o seu salário e o seu cartão de crédito. Imagine que seu salário cai no dia 7 e o seu cartão de crédito vence no dia 10. Então, você recebe antes de pagar. Se o seu cartão de crédito vencer no dia 5, você teria um problema, certo?! Agora, note que o fluxo mensal jamais traria esta informação ele traria, simplesmente, que seu salário foi suficiente para quitar a sua fatura! Viu a diferença?!

Agora vamos olhar para a sua empresa. Imagine, por exemplo, que daqui a 4 dias você tem R$10mil em boletos para pagar, mas sua empresa tem apenas R$2mil no banco. Esta é a informação que o fluxo diário vai te dar, e a partir dela você terá decisões para tomar! Neste caso, seriam duas sugestões de solução: renegociar os boletos a pagar (mais prazo), ou você antecipar algum recebimento.

Este gerenciamento de fluxo diário é uma das principais tarefas do setor financeiro. Apesar de o setor não vender nada, ele precisa garantir que o caixa seja saudável.

E esta é a engenharia da coisa toda: o foco do setor financeiro deve ser sempre ter dinheiro para pagar as contas. Ele fará isso negociando mais prazo com fornecedores (ou seja, pagar depois) e menos prazo com os clientes (ou seja, receber antes).

Note que isso não tem relação com as vendas terem lucro! Mesmo com todas as vendas tendo lucro, a empresa pode enfrentar problemas de caixa! Vamos entender isso melhor?

O melhor exemplo para este caso é pensarmos em um comércio mesmo: imagine que um comércio compra um item a R$500 e o vende a R$1.000. R$500 de margem bruta, certo?! Mas imagine que este item precisa ser pago em 10 dias ao fornecedor, e um cliente demora 15 dias para pagá-lo. Na prática, você precisará ter R$500 em caixa para pagar o fornecedor antes, e depois receber os R$1000.

Nesta situação, você teria um fluxo mensal de R$500 positivos, mas um fluxo diário de R$500 negativos por 5 dias. Ou seja: você precisa ter R$500 na sua conta bancária para comprar o item e, então, vendê-lo obtendo lucro.

Agora vamos alterar os prazos: imagine que seu fornecedor te deu 40 dias para pagamento, e você vendeu o item com 15 dias para receber. Neste caso, você não precisa de dinheiro na conta: você comprou o item para pagamento futuro, vendeu antes, e então terá os R$500 com folga para pagamento ao fornecedor.

Percebeu como, mesmo com ambas as opções trabalhando com a margem de R$500, você precisaria ter mais R$500 em conta na primeira opção? Bem, este é um dos grandes vilões do crescimento das empresas!

Capital de Giro

Este valor na conta necessário para honrar todos os compromissos é chamado de capital de giro necessário, e ele é sempre calculado pelo fluxo diário dos próximos dias (normalmente 30, mas poderia ser 60).

Empresas com menos necessidade de capital de giro podem crescer mais rapidamente, enquanto empresas que consomem mais capital de giro terão mais dificuldade em crescer sem a entrada de dinheiro externo (com investidores, por exemplo).

É fácil entender a lógica dessa afirmação: pegue o exemplo anterior e multiplique por 100 itens. Na situação 1, em que você paga o fornecedor antes para vender depois, você precisaria de R$50mil antecipados para, então, ter uma venda total de R$100mil. Na situação 2, em que o pagamento acontece em 40 dias, você não precisa desembolsar 1 real para ter os 100 itens prontos para venda em sua loja. Em ambas as situações, você teria R$50mil de margem ao final da operação.

Por isso, o capital de giro é uma das principais ferramentas de dimensionamento de expansão. Comércios e indústrias sem um bom administrador estão fadados a empréstimos bancários e investidores externos. É por isso que você já deve ter ouvido a frase a empresa cresceu e começou a ter problemas para pagar funcionários. Isso ocorre por má gestão financeira, e não porque ela simplesmente parou de dar lucro.

Empresas da nova economia, em geral, encontram uma única barreira neste quesito: o dia do pagamento dos salários. O salário é, em geral, o maior consumidor de caixa das empresas. Por isso, negociar os prazos de recebimento para que caiam antes do pagamento pode ser crucial para algumas empresas.

Desencontro de caixa

O termo desencontro de caixa é um termo amigável para definir a situação 1: quando você tem que pagar contas mas não tem dinheiro em caixa, e precisa buscar recursos externos ou atrasar pagamentos.

O desencontro de caixa apenas será um problema para empresas que não possuírem o capital de giro em caixa. Caso contrário, não há nada para se preocupar apenas monitorar e, se possível, evitar.

Do ponto de vista financeiro, porém, você pode imaginar o desencontro de caixa como um freio de mão. Toda vez que ele ocorre, é como se sua empresa freasse um pouco. A empresa ideal, portanto, é a empresa que dispensa capital de giro. Isso porque ela pode pensar mais livremente em reinvestir o dinheiro que está em caixa, ou mesmo oferecer como divisão de lucros aos sócios.

E, afinal, quanto e quando eu posso retirar com segurança?

Tá, e olhando pra tudo isso: quanto eu posso colocar no bolso? Bem... Calcular o lucro é bem simples: receita menos despesas (incluindo as administrativas) = lucro. Imagine que você vende R$10mil no mês e, somando todos os custos (compra de produtos, aluguel, impostos, luz, internet, frete) você gaste R$7mil. Então, você teve R$3mil de lucro. Isso significa que você pode retirar estes R$3mil? Não, nem sempre!

O dinheiro que você pode tirar com segurança é o lucro da empresa menos o capital de giro. Na prática: se você lucrou R$3mil, e vai precisar de R$2mil para honrar compromissos futuros, você poderia retirar R$1mil. Os outros R$2mil, apesar de lucro, precisam se manter na empresa para o giro.

O mais fácil para você organizar as suas finanças, portanto, é tentar encaixar a sua retirada como um salário mensal de valor fixo. Ao invés de fechar o final do mês e tentar ver quanto pode retirar, coloque metas de salário e faça retiradas com aquele valor. Comece, por exemplo, com R$1000/mês. Então, quando você estiver retirando com segurança R$1000 e perceber que o caixa está acumulando, revise este valor usando o que você aprendeu neste artigo.

Procure fazer a retirada de lucros a cada período maior (por exemplo, trimestralmente ou até anualmente). Isso irá facilitar a sua análise no começo!

Ah, e sobre o capital de giro: ele não é um dinheiro perdido, mas ele só pode ser retirado quando você passar a dispensá-lo. Isso acontece em duas situações: ou você melhora sua gestão, ou você para a sua empresa hoje. Se você parar a empresa, vender todo o estoque e não tiver mais contas a pagar, este dinheiro irá estar lá!

O problema é que você não vai terminar a empresa, certo?! Na prática, você provavelmente pegará este outro R$1mil e investirá para comprar mais produtos, e vender R$12mil no próximo mês. E assim por diante.

É por isso que gerenciar uma empresa é importante, e o começo da gestão é este: o caixa! Olhando para estas variáveis que comentei hoje, você com certeza terá um negócio próspero, seguro e viável!

Lembre-se que empresas são como bicicletas: se você parar de pedalar, ela tomba. Por isso, bons administradores sempre têm duas coisas em seu radar: garantir o lucro nas operações e minimizar a necessidade de capital de giro. O lucro é premissa básica, mas apenas ele não garante que este dinheiro possa ser retirado.

E se você não cuidar do capital de giro, existe o risco de você pedalar cada vez mais rápido e nunca sair do lugar.

E aí, gostou da publicação?

Conta para a gente o que achou nos comentários e continue nos acompanhando

Se você ainda não faz parte da Comunidade de Finanças, não perca tempo e vem participar com a gente!

Photo by Markus Winkler from Pexels

Comunidades que participo

Comunidades que participo

)

)